Bonus Ricerca e Sviluppo - Agenzia Entrate chiarisce novita' Legge Bilancio

Una circolare dell'Agenzia delle Entrate ripercorre le novità sul credito d'imposta ricerca e sviluppo introdotte dalla legge di Bilancio.

Una circolare dell'Agenzia delle Entrate ripercorre le novità sul credito d'imposta ricerca e sviluppo introdotte dalla legge di Bilancio.

> Bonus ricerca e sviluppo – ammessi i brevetti, esclusi marchi e disegni

> Circolare Agenzia Entrate bonus ricerca - incentivo è cumulabile

Con la circolare n. 13/E del 27 aprile 2017, l'Agenzia delle Entrate, d’intesa con il Ministero dello Sviluppo economico, fornisce nuovi chiarimenti sulle modifiche al credito d'imposta ricerca e sviluppo previste dalla Legge di Bilancio 2017. Lo strumento è stato infatti prorogato di un anno e potenziato con nuovi vantaggi per le imprese, tra cui l'innalzamento dell'importo massimo dell'incentivo a 20 milioni di euro e l’aliquota unica al 50% per tutte le spese ammissibili e per tutto il personale impiegato in attività di R&S, senza più limitarsi a quello altamente qualificato.

> Credito imposta Ricerca Sviluppo – ok investimenti con contributo di terzi

Le novità sul d'imposta ricerca e sviluppo

La prima modifica introdotta dalla legge di Bilancio alla disciplina del bonus ricerca riguarda i tempi: i soggetti con periodo di imposta coincidente con l’anno solare possono infatti beneficiare dell’incentivo anche con riferimento agli investimenti effettuati nel periodo d'imposta 2020, anziché fino al 2019. Per quanto riguarda i soggetti con periodo di imposta non coincidente con l’anno solare, invece, sono ammessi all'incentivo gli investimenti effettuati entro il periodo di imposta 2020-2021.

Tra le novità di maggior rilievo vi è poi l'intervento sull'importo massimo annuale riconoscibile a ciascun beneficiario, che a partire dal 2017 quadruplica, passando da 5 a 20 milioni di euro, a fronte di una spesa minima pari ad almeno 30mila euro. Invariate le modalità di utilizzo, cioè esclusivamente in compensazione a partire dal periodo d’imposta successivo a quello in cui sono stati sostenuti i costi per le attività di ricerca e sviluppo.

A incoraggiare il ricorso allo strumento vi è poi la nuova aliquota unica al 50% per tutte le tipologie di spese ammissibili, a differenza della precedente formulazione che prevedeva un'intensità del 25%, elevabile al 50% solo con riferimento alle spese per il "personale altamente qualificato" impiegato nell’attività di ricerca e per i contratti di ricerca extra muros.

Non solo: anche l'ambito delle spese ammissibili si allarga, andando ad includere le spese per tutto il personale impiegato in attività di R&S, senza distinzioni di qualifica, e l’attività di ricerca e sviluppo svolta da imprese che operano sul territorio nazionale in base a contratti di committenza con imprese estere.

> Circolare n. 13 del 27 aprile 2017

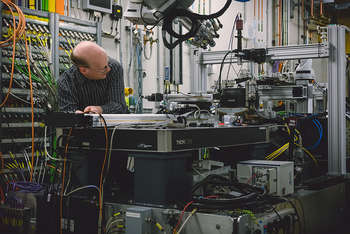

Photo credit: Adam Pietraszewski via Foter.com / CC BY-NC-SA